اخبار

2 دقیقه پیش | عکس: استهلال ماه مبارک رمضانهمزمان با آغاز ماه مبارک رمضان جمعی از کارشناسان حوزه نجوم همراه با نماینده دفتر استهلال مقام معظم رهبری عصر دوشنبه هفدهم خرداد برای رصد هلال شب اول ماه مبارک رمضان بوسیله ... |

2 دقیقه پیش | تا 20 سال آینده 16 میلیون بیکار داریموزیر کشور گفت: در نظام اداری فعلی که میتواند در ۱۰ روز کاری را انجام دهد، در ۱۰۰ روز انجام میشود و روند طولانی دارد که باید این روند اصلاح شود. خبرگزاری تسنیم: عبدالرضا ... |

5 عامل مخفی رکود مسکن

اکثر کارشناسان رکود در بازار مسکن را به چرخههای رونق و رکود ربط میدهند و معتقدند که بازار مسکن چند سالی در رونق هست و چند سال هم در رکود، اما از حدود 4 تا 5 سال به این طرف چند واقعیت در کشور اتفاق افتاده است که از نگاه کارشناسان به دور مانده است و این واقعیتها باعث طولانی شدن رکود در مسکن شده است و امکان دارد این رکود در چند سال آینده هم ادامه پیدا کند. در زیر به این واقعیتها پرداخته میشود:

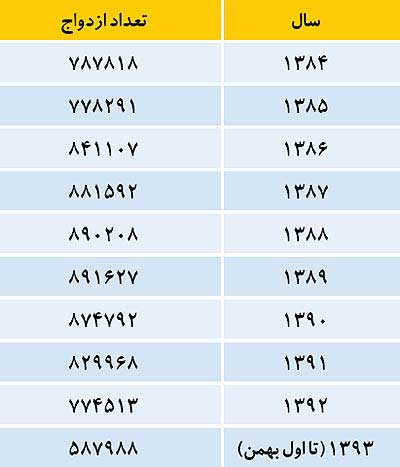

1- کاهش ازدواج

با نگاهی به آمار ارائه شده از سوی سازمان ثبت احوال كشور، مشخص است که تعداد ازدواجها بعد از رسیدن به پیک در سال 1389، روندی نزولی به خود گرفته است. با توجه به کاهش ازدواجها در کشور نیاز به مسکن هم در کشور کاهشپیدا میکند.

2- سونامی ساختمانی سالهای قبل

یکی از مهمترین کارهای دولت قبل، کشاندن سرمایهها به بازار مسکن بود. با شروع پروژه مسکن مهر در کشور، ناخودآگاه کلیه فعالیتهای کشور به سمت ساختوساز کشیده شد و افراد با هر شغلی شروع به ساخت و ساز کردند. در نتیجه با آنکه طبق آمار در سالهای 91-90 آمار ازدواج کاهش پیدا کرده است، در این سالها ساختوساز به اوج خود رسیده است و در بخش ساختمانسازی، سونامی راه افتاد.

همین امر باعث به وجود آمدن تعداد زیادی خانه خالی شده است که در آمارهای نیمه رسمی به 2 میلیون خانه اشاره میشود. برای مثال با تحقیقی که در دو کوچه در منطقه 5 تهران صورت گرفت، تعداد 110 واحد مسکونی خالی (آماده و نیمهآماده) وجود دارد. مطابق با آمارهای ارائه شده از سوی مرکز آمار، تعدادپروانههای ساختمانی با وجود کاهش در سالهای 92 و 93، هنوز از تعداد پروانههای ساختمانی 89-87 بیشتر است.

3- تورم زمین

افزایش سرسامآور قیمت زمین در کشور طی سالهای اخیر باعث گران شدن قیمت آپارتمانها شد. همچنین بر همگان مشخص است که بعد از هدفمندی یارانهها قدرت خرید مردم کاهش قابل ملاحظهای یافت که با وجود رکود و کاهش تورم، این قدرت خرید افزایش نیافته است. علاوهبر این طولانی شدن زمان کاهش قدرت خرید مردم باعث کاهش پساندازهای آنها نیز شده است. در نتیجه مردم به برآورده کردن احتیاجهای اولیه مانند غذا و لباس روی آوردند و قدرتی برای خرید کالاهای گرانقیمت مانند مسکن ندارند.

4- به صرفه نبودن اجارهدهی

قیمتهای اجاره در حال حاضر بیشتر از قدرت خرید مردم است، اما به نسبت قیمت خانه رقم پایینی محسوب میشود. برای مثال قیمت تقریبی یک خانه نوساز 80 متری در منطقه 5 ، متری 5 میلیون تومان است که قیمت کل آن 400 میلیون تومان است. اگر این خانه اجاره داده شود حداکثر 10 میلیون تومان پول پیش و 2/ 1 میلیون تومان اجاره ماهانه به مالک عایدی میدهد. درحالیکه سود بانکی 400 میلیون، ماهانه بیش از 7 میلیون تومان است. بنابراین، هماکنون محرکی از ناحیه اجارهداری نیز برای تحریک ساخت مسکن وجود ندارد.

5- کاهش قیمت نفت و تحریمها

یکی از اصلیترین منابع عمرانی کشور، فروش نفت بوده است، اما با کاهش قابل ملاحظه قیمت نفت و ادامه تحریمها، هزینههای عمرانی کشور نیز کاهش پیدا کرده است. در نتیجه از سوق سرمایههای کشور به سمت ساخت و ساز که در دولت قبل اتفاق افتاده است هم خبری نیست.

بنابراین با توجه به واقعیتهای اقتصادی موجود، مشخص است که رکود مسکن علاوهبر تاثیرپذیری از دورههای رونق و رکود، متاثر از مجموعه عوامل 5 گانه ذکر شده نیز است.

اخبار اقتصادی - دنیای اقتصاد

ویدیو مرتبط :

گزارش با موضوع رکود مسکن و زیان های آن

خواندن این مطلب را به شما پیشنهاد میکنیم :

عامل خارجی رکود مسکن

همزمان با ورود بازار مسکن به بیست و هشتمین ماه «رکود معاملات»، بررسیها درباره علت طولانیشدن این دوره، نشان میدهد هر دو دسته تقاضای مسکن، تحت تاثیر یک «عامل خارجی» منبعث از بازار رقیب، امکان خرید مسکن را از دست دادهاند؛ طوری که گردش مالی معاملات ملک 22 درصد افت کرده است.

عملکرد «بانک»ها در بازار پول باعث شده «تقاضای سرمایهای» مسکن بهخاطر جذابیت نرخ سود، تمایلی به خرید ملک نشان ندهد و با فروش نرفتن ساختمانهای تحت مالکیت سیستم بانکی، عملا منابعی برای پرداخت وام خرید مسکن به «تقاضای مصرفی» وجود نداشته باشد. مدیرکل اقتصاد مسکن راهکار نجات را تشریح کرده است.

گروه مسکن، فرید قدیری: با شروع نیمسال دوم 94 در بازار مسکن، بهخاطر قابل رویت نبودن علائم پایدار رونق، یکی از رکودهای طولانیمعاملات ملک بهنام این دوره به ثبت رسید و از روی وضعیت متغیرهای ملکی در نیمه اول امسال مشخص شد: چون هدایت هر دو دسته تقاضای مسکن تحت کنترل «عامل خارجی» قرار دارد، بازار از مسیر مورد انتظار منحرف شده است.

بررسیهای دفتر برنامهریزی و اقتصاد مسکن در این باره نشان میدهد: بهرغم طول زمانی حداکثر 24 ماهه «رکود» در عمده دورههای تجاری پیشین بازار ملک(به جز رکود اوایل دهه 80)، در دوره فعلی، معاملات مسکن بعد از نقطه جهش قیمت در خرداد 92، طی 27 ماه منتهی به پایان نیمه اول 94، همواره در رکود کامل قرار داشته و بازار ملک با همین ترکیب، به ماه مهر قدم گذاشته است.

این در حالی است که انتظار میرفت، بازار مسکن در نیمه اول امسال حالت «اواخر رکود» را پشتسر بگذارد و به تدریج وارد فاز «پسارکود» شود.

برای اطلاع از آنچه باعث طولانی شدن رکود فعلی معاملات شده، باید عملکرد خریداران مسکن در تهران طی 184 روز اول امسال با یک شاخص جدید تحت عنوان «ارزش ریالی معاملات»، مورد کنکاش قرار بگیرد؛ نتایج این بررسی حاکی است: اگر چه میانگین قیمت مسکن در 5 ماه و 29 روز اول سال 94، حدود 8/ 1 درصد نسبت به نیمه اول 93 افزایش پیدا کرد و حجم معاملات فروش نیز در همین مدت حدود 17 درصد کاهش یافت اما بهخاطر ضعف شدید در قدرت خرید مسکن و در نتیجه تمرکز تقاضای مصرفی بر خرید واحدهای متراژ پایین، ارزش کل آپارتمانهای فروش رفته طی نیمسال اول 94 معادل 3/ 22 درصد در مقایسه با 6 ماه اول پارسال، کم شد و به مرز 25 هزار میلیارد تومان رسید.

دو واقعیت فعلی بازار مسکن

ارقام فوق بیانگر آن است که «گردش مالی» در بازار معاملات مسکن با شتاب بیشتری نسبت به نوسان قیمت و حجم معاملات، منقبض شده است.

ضمن آنکه، تقاضای سرمایهای که معمولا در اواخر رکود، کمی زودتر از تقاضای مصرفی به خرید ملک اقدام میکند، هماکنون متاثر از سود بازار رقیب، در بازار مسکن حضور ندارد.

در این میان، تحقیقات میدانی نیز از افزایش قابل توجه «معاملات تهاتری» بهخصوص توسط شرکتهای ساختمانی بزرگ و وابسته به نهادها حکایت دارد؛ سمت عرضه مسکن در ماههای اخیر بهخاطر نبود پول و نقدینگی در دست متقاضیان، مجبور شده با مدل غیرنقدی، بخشی از بدهی نقدیاش به پیمانکار و مصالحفروش را از طریق تهاتر آپارتمان، تسویه کند.

بانکها مسبب تعمیق رکود

مدیرکل دفتر اقتصاد مسکن با استناد به این دو واقعیت بازار مسکن 94 یعنی افت شدید گردش مالی و رجوع معاملهگران به تهاتر، برخی «بانک»ها را در نقش عامل خارجی تعمیق رکود مسکن، مسبب این وضعیت معرفی میکند و معتقد است: صرفنظر از مولفههای درونی بازار ملک همچون نبود قدرت خرید، کمبود فایل مناسب تقاضای مصرفی در بنگاهها و ...، در حال حاضر سیستم بانکی بهخاطر آن دسته از فعالیتهای گذشتهاش در بازار ملک که غیرمنطبق با چارچوب ضوابط بازار پول بوده، قادر به اجرای نقش و ماموریت اصلی خود نیست.

بانکها اوایل امسال موظف شدند تسهیلات کارآمد خرید مسکن بهصورت وام 60 میلیون تومانی بدون سپرده به متقاضیان در تهران بپردازند، اما این وظیفه حیاتی بانکها که میتواند باعث تحرک معاملات مصرفی و در نتیجه تحریک ساختوساز و رونق بخش مسکن شود، هنوز به اجرا درنیامده است.

شواهد موجود حکایت از آن دارد که منابع داخلی عمده بانکها در ساختمانهای مسکونی و غیرمسکونی لوکس ساخته شده توسط شرکتهای ساختمانیشان، حبس شده است و اگرچه برخی از همین بانکها تا حدودی مصمم شدهاند با هدف قفلگشایی از روند وامدهی، این املاک (دارایی سمی بانکها که اعتباردهی سیستم بانکی را فلج کرده است) را واگذار کنند، اما تقاضای سرمایهای و پرتوان در بازار مسکن، فعلا حاضر به خرید ملک نیست.

علی چگینی درباره علت «بیمیلی» تقاضای سرمایهای و دارای توان مالی بالا برای خرید مسکن معتقد است: بازدهی فوقالعاده زیاد سرمایهگذاری در بازار پول نسبت به سایر بازارها که ناشی از ناهمخوانی بین سود سپردهگذاری در بانکها با تورم عمومی است از یکسو و نامشخص بودن چشمانداز بازدهی مثبت در بازار مسکن به اندازه سود بانکی از سوی دیگر، باعث شده در حال حاضر هم تقاضای مصرفی و هم تقاضای سرمایهای خرید مسکن، برای انجام معامله «محافظهکاری» کند و از تبدیل دارایی بانکی خود (سپرده) به ملک، پرهیز کند.

بیشترین و کمترین بازدهی در دو بازار

چگینی با تاکید بر اینکه قیمتها در بازارها باید متناسب با تورم عمومی تنظیم شود، گفت: در حال حاضر نرخ سود سپردهگذاری بانکی در مقایسه با تورم عمومی و همچنین تغییرات نقطهای قیمت مسکن، به قدری بالاتر است که سپردهگذاران حاضر به پذیرش ریسک ورود به بازار خرید مسکن نیستند.

بانکها در دو سال گذشته به سپردهگذاریهای 24 ماهه، حداقل 44 درصد سود اسمی پرداخت کردند، اما بازدهی خرید مسکن در تهران طی همین مدت زیان 6 درصدی متوجه خریداران کرد. ضمن اینکه در این مدت تورم عمومی نیز 33 درصد شد و عملا سرمایهگذاران بازار پول، با بیشترین سود مثبت واقعی روبهرو شدند.

در نیمه اول امسال نیز بازدهی خرید مسکن با احتساب آخرین سطح قیمت آپارتمان در 29 روز شهریور، از منفی 4 درصد 5 ماهه به منفی 2 درصد در 6 ماه اول 94 رسید که پایینترین نرخ بازدهی در مقایسه با بازار پول، بازار ارز و بازار سرمایه محسوب میشود.

به گزارش «دنیای اقتصاد»، در حال حاضر نرخ تورم نقطه به نقطه در بازار مسکن با احتساب میانگین قیمت 29 روز شهریور، منفی 5/ 0 درصد است که به مراتب پایینتر از تورم عمومی 15 درصدی است.

مدیر کل اقتصاد مسکن در این باره تصریح میکند: فاصله زیاد بین این دو نرخ، در دورههای رونق و رکود باعث شوکهای قیمتی و در نتیجه افت و خیز شدید ساختوساز و معاملات مسکن میشود که آثار آن هم برای اقتصاد کلان و هم برای اقتصاد خانوار، آسیبزننده خواهد بود.

طرح نجات؛ ایجاد دافعه در بانکها

چگینی در شرایط فعلی، کوتاهترین مسیر خروج از رکود مسکن را «تنظیم نرخ سود بازار رقیب متناسب با نرخ تورم عمومی» عنوان کرد و گفت: چنانچه سود سپرده بانکی با نرخ تورم هماهنگ شود، در کنار ثبات قیمت مسکن در ماههای آتی، زمینه لازم برای خارج شدن داراییهای ریز و درشت متقاضیان مسکن از بازار پول فراهم میآید؛ در این صورت بازگشت تقاضای سرمایهای باعث فروش املاک لوکس از جمله ساختمانهای تحت مالکیت بانکها خواهد شد که محصول این اتفاق به احیای منابع نقدی بانکها برای پرداخت تسهیلات خرید مسکن به تقاضای مصرفی منجر میشود.

اما در حال حاضر، سطح اسمی نرخ سود بانکی، نرخ تورم و نرخ رشد قیمت مسکن، نقش «عامل خارجی» رکود مسکن را پررنگ کرده و از یکسو «انگیزه تقاضای سرمایهای برای تبدیل دارایی پولی به دارایی ملکی» را سلب کرده و پیامد آن از سوی دیگر مانع «تقویت قدرت خرید مصرفی» توسط بانکهای گرفتار در املاک فروش نرفته شده است.

در نیمه اول امسال، سهم آپارتمانهای بالای 200 متر مربع (املاک لوکس و گرانقیمت) از کل معاملات خرید مسکن در تهران حدود 2 درصد بود که این آمار، رسوب لوکسها در بازار ملک و حبس منابع بانکی صرفشده برای ساخت این املاک را نشان میدهد.

چگینی در عین حال، تنظیم تورم مسکن با تورم عمومی را به معنای افزایش قیمت مسکن ندانست و گفت: سیاستهای کلان دولت یازدهم در حوزه اقتصاد و همچنین بانک مرکزی، بر کاهش بیشتر نرخ تورم عمومی تا رسیدن به سطح تک رقمی تعریف شده است بنابراین، هر اندازه تورم کاهش یابد، چنانچه قیمت مسکن در حول و حوش آن نوسان کند، رشد ارزش معاملاتی آپارتمانها نیز کمتر خواهد شد.

قیمت مسکن در 29 روز

در 29 روز شهریور امسال، میانگین قیمت مسکن در تهران با 2 درصد افزایش نسبت به مرداد، به سطح متری 4 میلیون و 150 هزار تومان رسید.

این افزایش قیمت بعد از سه ماه ثبات ماهانه رخ میدهد اما چون شهریور ماه آخر نقل و انتقالات ملکی است، این میزان رشد میتواند مقطعی و ناپایدار باشد.

انتظار بر این است قیمت مسکن در نیمه دوم امسال مجددا ثابت شود. در شهریور، حجم خرید و فروش آپارتمان در تهران نسبت به مرداد کاهش پیدا کرد بنابراین علت افزایش قیمت را میتوان به مراجعه متقاضیان به بنگاهها و افزایش پرسوجوی آنها نسبت داد که باعث آدرس اشتباهی به فروشندهها و در نتیجه افزایش قیمت شد.

این وضعیت در عین حال هشداری است نسبت به تبعات افزایش عمدی قیمت مسکن از سوی دلالان و فروشندهها که بلافاصله میتواند باعث کاهش بیشتر حجم معاملات و پس زده شدن قیمتهای جدید از سوی خریداران شود.

هر چند در برخی ماههای نیمه اول امسال همچون خرداد و مرداد، حجم معاملات مسکن تحت تاثیر متغیرهای بیرونی – از جمله بدبینی و خوشبینی فعالان بازار مسکن نسبت به نوع تاثیرگذاری نتیجه مذاکرات هستهای بر بازار ملک- باعث افزایش ناگهانی حجم معاملات شد اما این رشد پایدار نبود و روند بازار مسکن همچنان رکودی است.

در 184 روز اول امسال میانگین قیمت مسکن در تهران به 4 میلیون و 69 هزار تومان رسید.

اخبار اقتصادی - دنیای اقتصاد

انتخاب جراح بینی - بهترین جراح بینی

انتخاب جراح بینی - بهترین جراح بینی  عکس: استهلال ماه مبارک رمضان

عکس: استهلال ماه مبارک رمضان  عکس: ارزش تیم های حاضر در یورو 2016

عکس: ارزش تیم های حاضر در یورو 2016